Despre originea bancilor exista diferite pareri, dar faptul ca au aparut cu multe secole in urma nimeni nu-l contesta. Initial, activitatile bancare s-au limitat la pastrarea valorilor mobiliare ce le erau incredintate si la executarea platilor ordonate de clienti. Primele dovezi ale unei activitati bancare apar in orientul apropiat in Babylon si Egiptul antic. Activitatea bancara a cunoscut o dezvoltare mai ampla in perioada greaca si romana. In epoca moderna, primele incercari de creare a unei banci au avut loc la inceputul secolului al XIX-lea. In anul 1861, a fost ridicata problema crearii unei Banci Nationale de catre I.C. Bratianu, care, in discursul sau rostit in Camera in ziua de 10 ianuarie, a afirmat ca: "atata timp cat nu avem o banca nationala nu vor dispare crizele financiare din tara".

O banca reprezinta o institutie de credit[1] autorizata sa efectueze, in principal, activitatea de colectare a fondurilor atat de la persoane juridice, cat si de la persoane fizice sub forma depozitelor sau instrumentelor negociabile platibile la cerere sau la scadenta, precum si de acordare a creditelor[2].

Aparitia bancilor moderne este strans legata de dezvoltarea comertului cu cetatile indepartate si acumularea capitalului monetar in special pe aceasta baza, expresie a dezvoltarii productiei manufacturiere si a expansiunii generale a economiei. Legate de nevoile comertului si desfasurand principalele operatiuni prin intermediul efectelor comerciale, in mod firesc bancile au primit atributul de comerciale.

In epoca contemporana, locul si rolul bancilor in economie este strans legat de calitatea lor de intermediar principal in relatia economii investitii, o relație imperioasa in cresterea economica. Sistemul bancar din Romania este structurat pe doua nivele respectiv o banca centrala și institutiile financiare carora, prin lege, li s-a acordat statutul de banci comerciale.

In Romania zilelor noastre, bancile comerciale functioneaza conform legii privind societatile comerciale, legii privind activitatea bancara si pe baza licentei emis.

Rolul bancilor comerciale in sistemul bancar

In zilele noastre, in tarile cu economie de piata, creditul si bancile au avut și au, un rol hotarator in desfasurarea proceselor economice, in reglarea circuitelor economice la nivel macro-economic, dar și micro-economic, al lichiditati agentilor economici in ansamblul ei.

Banca este definita ca "intermediar financiar, asigurand transferul de resurse banesti de la cei care au surplusuri de lichiditate (capacitate de finantare) catre cei care au nevoie de lichiditate (nevoie de finantare)" [3].

In sens larg, "banca reprezinta institutia financiara care mobilizeaza mijloacele banesti disponibile in economie, finanteaza, prin imprumuturi, persoanele fizice si juridice, organizeaza si efectueaza decontarile si platile in cadrul economiei nationale si in relatiile cu celelalte tari, avand ca obiectiv esential realizarea de profit".

In epoca contemporana locul si rolul bancilor in viata economico-sociala este inevitabil legata de calitatea lor de intermediar principal in relatia economii-investitii, relatie determinanta in cresterea economica.

Legislatia din tara noastra (legea 33/1991) defineste societatile bancare ca "persoane juridice al caror obiect principal de activitate il constituie atragerea de fonduri de la persoane juridice si fizice sub forma de depozite sau titluri de valoare negociabile platibile la vedere sau la termen, si acordarea de credite." [4]

Bancile comerciale sunt institutii financiare specializate atat in atragerea de resurse si plasarea acestora prin acordarea de credite cat si in efectuarea platilor intre titulari de cont, agenti economici. Bancile comerciale sunt caracterizate prin aceea ca efectueaza toate tipurile de operatiuni bancare. Deci au o activitate care se poate modifica liber in functie de cerinte, posibilitati si propria orientare.

Tuturor bancilor comerciale li se permite in cadrul legal sa functioneze ca fiind banci "universale". Bancile comerciale sunt organizate ca societati comerciale si urmaresc obtinerea unui profit. Bancile comerciale in special joaca rolul de intermediar. Acestea isi exercita rolul de intermediar nu numai intre agentii din afara sistemului bancar, ce au un rol major in redarea si valorificarea capitalului, in mobilizarea de resurse, ci si distribuirea de credite insasi sistemul bancar, deci intermediaza intre verigile bancare. In acest proces se afirma si se detaseaza ca principale functii ale bancilor comerciale cele doua laturi ale intermedieri: mobilizarea resurselor si distribuirea creditelor.

Structura sistemului bancar

Evolutiile macroeconomice pe plan international au confirmat extinderea concertata a efectelor crizei financiare asupra economiei reale la nivel global si au relevat inceputul propagarii acestora si asupra economiei nationale. Dupa continuarea ritmului alert al cresterii PIB in trimestrul III 2008, in trimestrul IV evolutiile indicatorilor activitatii economice au transmis semnale clare de incetinire semnificativa a acesteia.

Inceputul anului 2009 este marcat de efectele acutizarii la sfarsitul anului anterior a crizei financiare internationale asupra activitatii economice globale. Potentarea reciproca a evolutiilor negative de pe pietele financiare si din economia reala intretine un mediu volatil, accentuand dificultatile de previzionare a magnitudinii impactului pe termen scurt si mediu al crizei globale asupra evolutiilor macroeconomice pe plan intern. Similar proiectiei anterioare, balanta riscurilor de abatere a inflatiei in sus sau in jos fata de traiectoria din scenariul de baza se prezinta drept relativ echilibrata.[5]

Criza financiara a continuat și in anii urmatori, in 2010 și 2011, simțindu-se pe toate planurile, dar mai ales pe piața financiara, in speța a sistemului bancar romanesc.

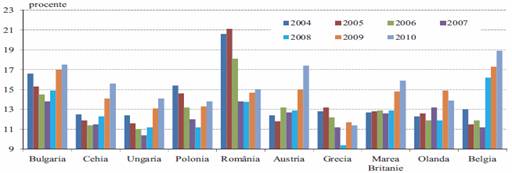

Figura nr.1 - Indicatorii structurali ai sistemului bancar

Sursa: BNR

Evoluția numarului de instituții financiare pe parcursul anului 2010 nu indica schimbari importante in cazul instituțiilor care administreaza cea mai mare parte a activelor din sectorul financiar. Incetinirea semnificativa a declinului activitații economice a permis desfașurarea activitații de intermediere financiara fara un volum ridicat de fuziuni li achiziții, riscurile fiind administrate in interiorul instituțiilor financiare sau al grupurilor financiare din care fac parte. Se observa o majorare a numarului de brokeri de asigurari și fonduri deschise de investiții, dar și o restrangere a numarului de societați de servicii de investiții financiare. Cu toate ca piața de capital a suferit corecții importante in perioada 2008-2010, determinate in principal de criza financiara internaționala, redresarea din ultima perioada a cotațiilor bursiere a crescut interesul investitorilor pentru plasamentele in fonduri de investiții.

Similar anului 2009, pe parcursul lui 2010 și in 2011, bancile cu capital austriac au continuat sa dețina in activul agregat cea mai mare cota de piața (38,8 la suta), fiind urmate de cele cu capital grecesc (15,5 la suta). Capitalul grecesc ramane majoritar (30 la suta) in randul bancilor cu capital strain, situat insa pe un trend descrescator.

In anul 2011, pe teritoriul Romaniei existau 41 de instituții de credit, dintre care 32 autorizate de BNR.

Piața bancara romaneasca a fost marcata in 2009, 2010, dar și in 2011 de o temperare a activitații bancare și de o schimbare a orientarii bancilor de la expansiune rapida și, in principal, obiective cantitative, catre o orientare preponderent calitativa in ceea ce privește strategia, rețeaua de sucursale, portofoliul de produse sau controlul costurilor.

Dinamica activului bilanțier agregat s-a menținut negativa in termeni reali pe parcursul intregii perioade analizate. Evoluția a fost imprimata, in mare parte, de persistența procesului de dezintermediere (variația anuala reala a soldului creditului acordat sectorului privat s-a adancit in teritoriul negativ, inregistrand -3,0 la suta in 2010 și respectiv -6,1 la suta in iunie 2011). Din perspectiva structurii, volumul creanțelor asupra sectorului nebancar autohton a ramas preponderent, concentrand 72,5 la suta din totalul activelor bancare la finele lunii iunie 2011.

Comparativ cu perioada similara a anului anterior, creșterea ponderii soldului creanțelor asupra sectorului nebancar autohton cu 1,4 puncte procentuale la finele lunii iunie 2011 s-a datorat exclusiv segmentului guvernamental (+3 puncte procentuale, pana la 17,1 la suta).

Figura nr.2- Structura activelor instituțiilor de credit care opereaza in Romania

Sursa: BNR

Creanțele guvernamentale și-au menținut dinamica reala pozitiva, in termeni anuali, pe intreaga perioada analizata (36,1 la suta in iunie 2010, respectiv 21,4 la suta in decembrie 2010 și 17,1 la suta in iunie 2011), mult mai temperata, insa, fața de perioada de debut al crizei in Romania (214,5 la suta in iunie 2009, respectiv 159,1 la suta in decembrie 2009). Evoluția a fost influențata de intensificarea riscurilor asociate atat companiilor, cat și populației, afectand atat cererea, cat și oferta de credit.

O alta modificare semnificativa in structura activului bilanțier agregat a fost consemnata la nivelul creanțelor asupra bancii centrale și asupra instituțiilor de credit, care au scazut cu 2,3 puncte procentuale la finele lunii iunie 2011 fața de iunie 2010, pana la 13,9 la suta; descreșterea a fost data de creanțele asupra bancii centrale (-2 puncte procentuale, pana la 11,8 la suta), a caror dinamica anuala reala s-a menținut in teritoriu negativ pe intreaga perioada analizata (-30,6 la suta in iunie 2010, respectiv -12,0 la suta in decembrie 2010 și -17,3 la suta in iunie 2011).

Evoluția plasamentelor la banca centrala a fost in principal consecința diminuarii volumului rezervelor minime obligatorii, pe fondul restrangerii bazei de finanțare a instituțiilor de credit și al reducerii nivelului ratei RMO. Cu toate acestea, ponderea disponibilitaților la banca centrala continua sa fie semnificativa și reprezinta o caracteristica importanta a bancilor din Romania, inclusiv a celor cu capital strain, reflectand, in principal, cerințele de natura prudențiala privind rezervele minime obligatorii.

Prin luarea in considerare si corelarea mai multor abordari obtinem definirea completa a creditului. Astfel, "creditul reprezinta o categorie economica, ce exprima relatii de repartitie a unei parti din PIB sau din venitul national, prin care se mobilizeaza si se distribuie disponibilitatile din economie si se creeaza noi mijloace de plata, in scopul satisfacerii unor nevoi de capital si al realizarii unor obiective ale politicii economice". In literatura de specialitate gasim mai multe definitii ale creditului care in esenta au acelasi continut: schimbul unei valori monetare actuale contra uneia viitoare.

Creditul a cunoscut si cunoaste numeroase forme, aparute pentru a raspunde cat mai bine necesitatilor resimtite de debitori in diferite imprejurari, deci creditul s-a dezvoltat si s-a diversificat continuu, in prezent manifestandu-se printr-o mare varietate de forme.

In condițiile menținerii unor incertitudini privind evoluția economiei, semnalele de relansare a creditarii au fost neconcludente in perioada 2010 - 2011. Bancile au adoptat in continuare o atitudine prociclica prudenta in acordarea de credite noi, preferand operațiunile de refinanțare a creditelor existente și achiziționarea de titluri de stat, in pofida masurilor intreprinse de banca centrala in scopul normalizarii nivelului dobanzilor și, respectiv, al relansarii procesului de creditare.

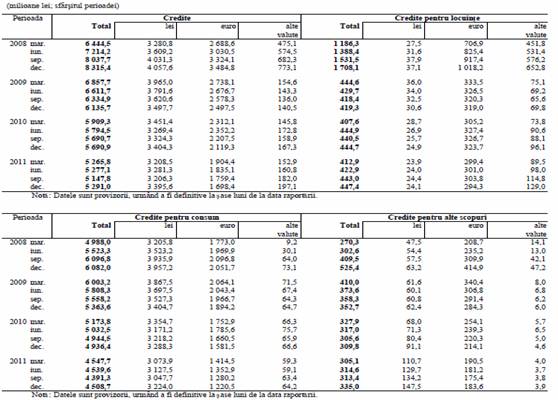

Figura nr. 3 - Evolutia creditului acordat gospodariilor populatiei in perioada 2008-2011

Sursa: BNR

Din figura de mai sus se observa evolutia pozitiva a creditului acordat gospodaririlor populatiei, in ambele monede analizate. Creditele in lei in anii 2009, 2010 și 2011 s-au menținut aproximativ la aceeași valoare, fiind mai mici decat in anul 2008. Creditele in euro, de asemenea au inregistrat o menținere, pentru ca in anul 2011 sa realizeze o ușoara scadere.

Din perspectiva dinamicii anuale, se constata contracția creditului acordat sectorului privat cu aproximativ 3 la suta incepand cu semestrul II 2010 nivel majorat la 6 la suta incepand cu martie 2011. Evoluția a fost determinata de contracția creditului acordat in moneda naționala (a carui restrangere in termeni reali s-a menținut la nivelul de 10 la suta in intervalul septembrie 2010 - martie 2011; in trimestrul II 2011 aceasta s-a redus la aproximativ -7 la suta). In schimb, dinamica anuala a componentei in valuta (exprimata in echivalent lei), care s-a menținut pozitiva, deși redusa, in perioada iulie 2010 - februarie 2011, intra in teritoriu negativ (ajungand la -6 la suta, in termeni reali, in iunie 2011), printre determinanți numarandu-se și efectul statistic al aprecierii monedei naționale in anul 2011. Exprimat in euro, creditul in valuta s-a majorat cu 4,8 la suta in iunie 2011 (termeni anuali). Creșterea stocului de credite acordate in valuta a determinat modificari structurale la nivelul creditului neguvernamental, ponderea acestei componente majorandu-se cu 3 puncte procentuale, pana la 62,9 la suta din total in intervalul aprilie 2010 - iunie 2011. Astfel, portofoliile de credite acordate sau denominate in valuta și-au consolidat prevalența, situație observata și in alte economii emergente. Efectele negative atașate creditarii in valuta s-au manifestat in accentuarea riscului de credit pentru debitorii neacoperiți fața de riscul valutar. Temperarea riscurilor asociate creditarii in valuta ramane o preocupare comuna la nivel european; pe langa coordonarea la nivel european a reglementarilor naționale in domeniu, atat pentru economiile de origine, cat și pentru cele gazda, soluții alternative pot veni prin incurajarea dezvoltarii piețelor financiare in moneda locala, care trebuie sa identifice ce noi resurse de finanțare pe termen mediu și lung.

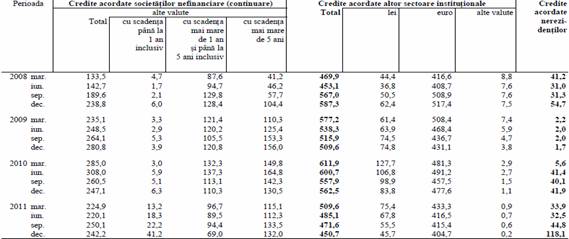

Figura nr. 4 - Evolutia creditului acordat societatilor nefinanciare, altor sectoare institutionale si nerezidentilor in perioada 2008-2011

Sursa: BNR

Mai sus putem observa evoluția creditelor acordate societaților nefinanciare in lei, euro și alte valute, cu scadența diferita in perioada 2008 - 2011. Cel de al doilea trimestru al anului curent marcheaza reluarea creditarii societaților nefinanciare, fenomen observabil prin reducerea contracției la numai 1,3 la suta in iunie 2011, in termeni reali. Evoluțiile menționate au afectat structura portofoliului de credite pe categorii de beneficiari in detrimentul celor acordate persoanelor fizice, ponderea acestora diminuandu-se cu aproximativ doua puncte procentuale comparativ cu perioada anterioara, pana la 48 la suta in iunie 2011. In mod complementar, creditele acordate companiilor incep sa recaștige din terenul pierdut in urma cu cinci ani (la finele anului 2011, acestea reprezentau puțin peste jumatate din creditul neguvernamental). Este vorba, in principal, de refinanțari vizand in special entitațile corporative de dimensiuni mai insemnate, in general in detrimentul IMM.

Operatiunile bancare pasive reprezinta operatiunile de constituire a resurselor financiare necesare formarii resurselor de creditare. Modalitatile de constituire a resurselor financiare ale unei banci sunt: capitalul propriu si fondurile de rezerva; depozitele bancare; reescontul și alte forme de atragere de resurse financiare.

Depozitele bancare reprezinta forma principala de mobilizare a capitalurilor si economiilor monetare temporar disponibile in economic. Constituirea depozitelor (acceptarea depozitelor) reprezinta cea mai importanta operatiune de pasiv a bancilor de depozit, fiind o principala modalitate de mobilizare a capitalurilor disponibile temporar in economie si de fructificare a acestora prin intermediul bancilor.

Ponderea depozitelor bancare in resursele bancii reflecta atat increderea deponentilor in institutia respectiva, respectiv gradul de siguranta pentru fondurile depuse, precum si nivelul de remunerare corespunzator, sub forma ratei de dobanda bonificate. Bancile, prin constituirea si utilizarea de depozite iși exercita una din functiile lor principale. Ele ofera o varietate de tipuri de depozite in scopul atragerii fondurilor disponibile de la persoanele fizice, firme si din surse publice. Analiza in dinamica a pasivului bilanțier agregat a relevat urmatoarele tendințe:

- plasarea pe un palier negativ, in termeni reali, a dinamicii aferente soldului depozitelor atrase de la companii și populație incepand cu luna iulie a anului 2010, pentru prima data in ultimii zece ani;

- persistența finanțarii pe termen scurt;

- menținerea dependenței fața de finanțare externa la niveluri relativ ridicate;

- majorarea surselor proprii prin infuzii de capital efectuate de acționarii instituțiilor de credit.

Dinamica anuala reala a depozitelor atrase de la companii și populație a continuat sa fie negativa (-2,0 la suta in anul 2010, respectiv -5,0 la suta la sfarșitul lunii iunie 2011), in contextul: scaderii veniturilor, menținerii unui grad ridicat de indatorare in cazul populației in pofida reducerii in termeni reali a stocului de credite acordate acestui segment al clientelei bancare și creșterii interesului pentru titlurile de stat.

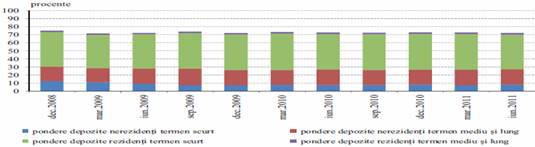

Figura nr.5 - Structura pasivelor instituțiilor de credit care opereaza in Romania

Sursa: BNR

Tendința de restrangere a depozitelor a fost vizibila in cazul ambelor categorii de clienți, mai pronunțata in cazul companiilor (-6,7 % fața de -3,9 % in cazul populației, variații anuale reale la iunie 2011). Cu toate acestea, ponderea acestor depozite in totalul pasivelor bancare, dupa cum se vede și din tabelul de mai sus, a ramas semnificativa, fluctuand in jurul valorii de 46 %. Resursele atrase cu scadențe pana la un an continua sa fie preponderente in cazul clienților rezidenți, menținandu-se, astfel, necorelarea pe maturitați a activelor și pasivelor. Depozitele atrase de la clienții nerezidenți sunt predominante pe termen mediu și lung.

Figura nr. 6 - Ponderea in pasiv a depozitelor atrase de la rezidenți (companii și populație) și nerezidenți, pe scadențe

Sursa: BNR

Dinamica anuala reala aferenta soldului pasivelor externe s-a diminuat marginal (-0,5 la suta) in 2010, accentuandu-se in iunie 2011 (-2,8 la suta). In structura bazei externe de finanțare, poziția dominanta revine in continuare resurselor atrase de la bancile-mama (84,3 la suta), indeosebi cu scadențe majoritar de peste un an. Ca pondere in totalul bilanțier, pasivele externe au oscilat ușor in jurul valorii de 27 la suta. Pe intreaga perioada analizata, instituțiile de credit au continuat sa iși consolideze baza de capital (capitalul social s-a majorat in termeni reali cu 9,1 la suta in cursul anului 2010, respectiv cu 4,2 la suta in primul semestru din 2011). Aporturile noi de capital au fost efectuate de acționarii instituțiilor de credit, in cea mai mare parte la solicitarea bancii centrale, in principal pentru consolidarea solvabilitații in vederea contracararii efectelor asociate deteriorarii calitații portofoliului de credite.

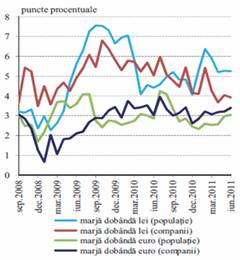

In privința dobanzilor aferente creditelor și depozitelor in sold, in ultima perioada s-au remarcat urmatoarele tendințe:

- ratele dobanzilor aferente creditelor in lei acordate populației se mențin la un nivel inalt (in medie 14 la suta in iunie 2011), cu 8 puncte procentuale peste nivelul dobanzii de politici monetare. In perioada iulie 2010 - iunie 2011 s-a consemnat o scadere de numai 1,5 puncte procentuale a dobanzilor stabilite pentru categoria de clientela menționata, fapt ce semnaleaza menținerea percepției ridicate de risc. Companiile beneficiaza de oferte mai bune pentru creditele in lei: in medie 10 la suta in iunie 2011, in scadere cu 2,3 puncte procentuale comparativ cu iunie 2010. Nivelul dobanzilor aferente creditelor in lei a revenit sub cel practicat in 2007 (14,2 la suta in cazul populației și 11,8 la suta in cazul companiilor);

- pentru creditele in valuta, ratele dobanzilor s-au menținut la valori similare celor de la finanțele semestrului I 2010 (7 la suta in cazul clienților persoane fizice și 5,9 la suta in cazul companiilor), nivel ce pare a favoriza creditarea de acest tip;

- rata medie a dobanzii platite pentru depozitele la termen in lei constituite de persoanele fizice in scopul economisirii (6,6 la suta in iunie 2011) se menține mai ridicata cu peste 1 punct procentual decat cea oferita companiilor (5,4 la suta), volatilitatea acestora reducand in mod firesc randamentele oferite de banci.

Acest avantaj este compensat de perceperea unor dobanzi mai ridicate la creditele acordate persoanelor fizice. Depozitele in valuta sunt bonificate la niveluri relativ scazute pentru ambele categorii de debitori (circa 3 la suta), comparabile cu cele practicate in iunie 2010

Figura nr.7 - Evoluția marjelor de dobanda Figura nr.8- Evoluția marjelor

la creditele și depozitele in sold de dobanda la creditele și depozitele noi

Sursa: BNR

Dobanzile practicate de banci la creditele și depozitele noi avand drept contrapartida clientela nebancara au fost influențate in masura limitata de impulsurile politicii monetare, bancile menținand rate ridicate ale dobanzii oferite unor categorii de debitori, percepute ca fiind mai riscante. Astfel, in perioada parcursa de la ultimul Raport asupra stabilita financiare, s-au manifestat urmatoarele tendințe:

- bancile au stopat in semestrul II 2010 ajustarea descendenta ratelor dobanzilor aferente creditelor acordate in lei persoanelor fizice, iar inceputul anului curent a consemnat o majorare semnificativa a acestora (cu 2 puncte procentuale, pana la 13,5 la suta in februarie 2011, dupa care a urmat o stabilizare la nivelul de 12 la suta in trimestrul II 2011). Nivelul menționat este inferior celui calculat pe baza soldului mediu al creditelor cu 2 puncte procentuale, dar continua sa se situeze peste rata dobanzii de politica monetara;

- reacția bancilor a fost mai favorabila in cazul creditelor in lei acordate companiilor (rata dobanzii perceputa acestei categorii de clienți a scazut cu 2 puncte procentuale in iunie 2011 comparativ cu aceeași perioada a anului anterior);

- ratele dobanzilor aferente creditelor in valuta s-au menținut relativ constante in perioada analizata (aproximativ 6 la suta pentru ambele categorii de debitori in martie 2011), indicand o mai mare disponibilitate a bancilor pentru creditarea de acest tip.

- marja de dobanda aferenta creditelor și depozitelor noi in lei (aproximativ 5 puncte procentuale pentru persoanele fizice și 4 puncte procentuale pentru companii) s-a menținut incepand cu semestrul II 2010 la un nivel semnificativ mai redus comparativ cu cea calculata pe baza creditelor și depozitelor in sold (7 puncte procentuale in cazul persoanelor fizice și 5 puncte procentuale in cazul companiilor), situație care a reprezentat o provocare pentru banci din perspectiva eficientizarii costurilor operaționale.

Cardul reprezinta un instrument de plata bazat pe mijloace electronice. In conformitate cu legislatia romaneasca in domeniu, cardul este un instrument de plata electronica, respectiv un suport de informatie standardizat, securizat si individualizat, care permite detinatorului sau sa utilizeze disponibilitatile banesti proprii dintr-un cont deschis pe numele sau la emitentul cardului ori sa utilizeze o linie de credit, in limita unui plafon stabilit in prealabil, deschisa de emitent in favoarea detinatorului cardului.

Potrivit datelor publicate de Banca Nationala, numarul cardurilor valide aflate in circulație la jumatatea anului 2011 se ridica la 12,8 milioane, in creștere cu peste 500.000 fața de primul trimestru. Dintre acestea erau active 10,9 milioane, fața de 8,1 milioane la finele lui martie 2008. In total, numarul cardurilor emise de instituțiile financiare din Romania in 2009 depașise pragul de 20 milioane, in creștere trimestriala de 6,3.

Tabelul nr.1 - Numarul de carduri in perioada 2008 - 2011

|

Data |

Numarul de carduri emise |

Numarul de carduri valide in

circulatie |

Numarul de carduri valide in

circulatie |

Numarul de carduri valide in

circulatie |

Nr de carduri valide in circulatie |

Numarul de carduri valide in

circulatie |

Numarul de carduri valide in

circulatie cu functie de moneda electronica |

Numarul de carduri active) |

|

dec 2011 | ||||||||

|

martie2010 | ||||||||

|

febr.2010 | ||||||||

|

ian.2010 | ||||||||

|

dec.2009 | ||||||||

|

martie2009 | ||||||||

|

Ian.2009 | ||||||||

|

dec.2008 |

Sursa: BNR

Numarul cardurilor bancare valide aflate in circulație a ajuns la 12777460 in luna martie 2010, in creștere cu 28%, fata de iulie 2009. Ponderea cardurilor de debit este in totalul cardurilor valide este de 80% (10,3 milioane), in timp ce numarul cardurilor de credit valide este de 2,5 milioane. Daca in ceea ce privește numarul cele doua segmente sunt disproporționate, la capitolul viteza de creștere cardurile de credit stau mult mai bine.

Avansul acestor instrumente de plata in al doilea trimestru a lui 2009 a fost de peste 13%, in timp ce numarul de carduri de debit valide din piața a avansat cu doar 3%. In trimestrul al doilea s-au inregistrat 16 milioane de tranzacții de plata cu carduri, 25% fiind realizate cu carduri de credit, iar restul cu cele de debit.

In aceeași perioada, romanii au folosit de 3 ori mai des cardurile pentru retragerile de numerar, numarul acestor tranzacții fiind de 51,8 milioane. Ca volum al tranzacțiilor, ponderea cardurilor de debit la plata este mai mare. Valoarea plaților realizate cu carduri era la sfarșitul lui iunie de aproximativ 3 miliarde lei, dintre care 2,4 miliarde pe segmentul debit (80%) si 623 milioane credit (20%). In același timp, valoarea retragerilor de numerar de la bancomat ajunsese la aproape 20 miliarde lei.

Banca BRD si-a dublat, practic, in doi ani, numarul de carduri emise, dupa ce a depașit 1.000.000 de carduri la inceputul anului 2007. Anul 2010 a fost marcat de o importanta campanie de promovare a cardurilor bancare. Banca a reușit sa emita peste 500.000 de carduri in doua luni, stabilind astfel un record in cadrul organizației VISA. Dezvoltarea activitații de carduri este subliniata, pe de o parte, de creșterea cu 100% a volumului de tranzacții la comercianți și, pe de alta parte, de avansul de 70% a volumului de tranzacții la ATM - uri inregistrate la sfarșitul anului 2006 fața de 2005.

Intre diversele tipuri de carduri, romanii se pare ca le prefera pe cele de debit. In cazul Banc Post, de exemplu, cele mai utilizate sunt cardurile de debit, care reprezinta peste 92% din total cardurilor emise de instituția bancara amintita. Potrivit unui comunicat, Banc Post a depașit, in premiera pentru Romania, nivelul record de 500.000 de carduri active, fiind lider de piața cu o cota de aproximativ 19%.

Acceptarea cardurilor de plata se realizeaza prin reteaua de distribuitoare automate de numerar (ATM - uri) care este destinata eliberarii de numerar din conturile de card. ATM - urile pot fi utilizate de orice utilizator de card, indiferent de banca emitenta a acestuia, 24 de ore din 24, respectiv 7 zile pe saptamana. Distribuitorul automat de numerar este un dispozitiv electromagnetic care permite unui utilizator de card accesul la dreptul detinatorului de a retrage disponibil din cont sub forma de bancnote si, uneori, de monede metalice.

Tabelul nr.2 - Numarul de ATM, POS si EFTPOS din tara in perioada 2008-2011

|

Data |

Numarul de ATM existente in

tara |

Numarul de POS existente in

tara (unitati) |

Numarul de EFTPOS existente in

tara |

|

|

dec 2011 | ||||

|

martie2010 | ||||

|

febr.2010 | ||||

|

ian.2010 | ||||

|

oct.2009 |

| |||

|

aug.2009 | ||||

|

martie.2009 | ||||

|

dec.2008 |

Sursa: BNR

Dupa cum putem observa atat numarul de ATM existente in tara, cat si de POS-uri si de EFTPOS - uri au avut o evolutie crescatoare de la luna la una, de la an la an. Cea mai extinsa rețea de bancomate aparține in prezent BCR, care deține peste 1.300 de ATM - uri. In plus, cea mai mare banca a tarii a instalat in jur de 11.000 de POS-uri la comercianți.

Prima poziție este amenințata insa de BRD, care a desfașurat in ultimul an o expansiune teritoriala agresiva. In baza acestei strategii, a reușit deja sa depașeasca BCR din punctul de vedere al numarului de unitați.

Bancpost dispune de o larga retea teritoriala de automate bancare. In prezent, numarul de ATM - uri este de 540, iar numarul de POS-uri este de 3955, din care 3715 se afla la comercianti. Conditiile de utilizare sunt specifice fiecarui tip de card emis de banca, fiind prezentate si incluse, de regula, pe verso-ul cererii de emitere a cardului. Prin semnarea cererii de emitere, posesorul se angajeaza sa respecte neconditionat conditiile de utilizare, iar cererea de emitere si conditiile de utilizare ale cardului vor prezenta contractul de emitere al cardului incheiat intre banca si solicitant.

Tabelul nr. 3 - Carduri si numar de terminale, valori tranzactii cu instructiuni de plata

|

2009 T1 |

2009 T2 |

2009 T3 | ||||

|

Numar unitati (mii) - sfarsitul perioadei |

||||||

|

Carduri emise* | ||||||

|

Carduri valide in circulatie* | ||||||

|

Carduri active* | ||||||

|

Carduri valide cu functie de numerar | ||||||

|

Carduri valide cu functie de debit | ||||||

|

Carduri valide cu functie de debit amanat | ||||||

|

Carduri valide cu functie de credit | ||||||

|

ATM existente in tara | ||||||

|

POS existente in tara | ||||||

|

EFTPOS existente in tara | ||||||

Sursa: BNR

Dupa cum am vazut si in analizele de mai sus, numarul de carduri si de terminale au crescut din an in an, pentru a ajunge in prima jumatate a anului 2010 sa atinga valori impresionante, pentru ca in anul 2011 acestea sa stagneze. Cardurile emise insumau la jumatatea anului 2011 au fost de 24,07 milioane de unitati, in crestere cu 2,2% fata de primele trei luni, iar numarul de carduri valide in circulatie a scazut de la 1,33 milioane, la 1,27 milioane, la finele lunii iunie. Valoarea tranzactiilor de plata nu a inregistrat modificari semnificative in al doilea trimestru, comparativ cu primele trei luni, astfel ca, pe segmentul cardurilor de credit, tranzactiile au crescut usor, de la 567 milioane de lei, la 572 milioane de lei, in timp ce platile cu cardurile de debit au urcat cu 0,5%, la 2,49 miliarde de lei.

Valoarea tranzactiilor de plata cu carduri cu functie de debit amanat a crescut de la 14,07 milioane de lei, la 14,36 milioane de lei in aceeași perioada. Pe de alta parte, fata de trimestrul doi din 2008, tranzactiile de plata au crescut cu 3,7% pe segmentul cardurilor de debit si au scazut cu 8,1% pentru cardurile de credit. Valoarea tranzactiilor de plata prin carduri de debit amanat a scazut de patru ori in iunie 2009 comparativ cu aceeasi perioada a anului trecut, de la 57,83 milioane de lei. In acelasi timp, valoarea tranzactiilor realizate la terminalele electronice de la comercianti (POS) cu carduri emise in tara a fost de 2,72 miliarde de lei, in urcare cu 12,5% comparativ cu suma raportata la finele lunii martie. Platile realizate de romani prin carduri la POS-urile din strainatate, de 586 milioane lei, reprezinta 21,5% din valoarea cumparaturilor efectuate in Romania cu carduri emise in tara. In schimb, cumparaturile efectuate prin POS romanesti cu carduri emise in afara tarii a crescut semnificativ in al doilea trimestru, respectiv cu 26% in iunie fata de martie, la 232 milioane lei. BCR pune la dispoziția utilizatorilor de carduri cea mai mare rețea de bancomate din țara cu 1.800 de ATM - uri operaționale și are instalate la comercianți peste 15.250 de POS-uri. Daca la creditele de consum in lei, dobanzile anuale efective au crescut in ultima vreme, cardurile de credit nu s-au scumpit. BRD, BCR, UniCredit, Tiriac Bank, Banc Post, Raiffeisen Bank sau Piraeus Bank au dobanzi cuprinse intre 22 și 28% pe an. La ING, Volksbank sau CEC Bank, dobanda pentru un card de credit este si mai mica, intre 17 și 20% pe an.

Tabelul nr.4 - Numarul si valoarea tranzactiilor de depunere si retragere de la ATM din tara cu carduri emise in tara

|

Data |

Numar tranzactii de retragere

numerar de la ATM din tara cu carduri emise in tara (milioane) |

Numar tranzactii de depunere

numerar la ATM din tara cu carduri emise in tara (milioane) |

Valoarea tranzactiilor de retragere

numerar de la ATM din tara cu carduri emise in tara (milioane) |

Valoarea tranzactiilor de depunere

numerar la ATM din tara cu carduri emise in tara |

|

dec 2011 | ||||

|

martie 2011 | ||||

|

aprilie 2010 | ||||

|

martie 2010 | ||||

|

febr.2010 | ||||

|

ian.2010 | ||||

|

dec.2009 | ||||

|

oct.2009 | ||||

|

aug.2018 |

Sursa: BNR

Valoarea tranzacțiilor efectuate prin intermediul cardurilor in anul 2011 a crescut. Iar in anul 2009 acestea au crescut ajungand la 21586,53 miliarde de lei, operațiunile realizate prin bancomate avand o pondere de peste 92% din total, reiese din datele Bancii Naționale a Romaniei (BNR). Numar tranzactii de retragere numerar de la ATM din tara cu carduri emise in tara precum si numar tranzactii de depunere numerar la ATM din tara cu carduri emise in tara au crescut de la an la an. Pe tot anul 2009, volumul cheltuielilor facute in Romania pe cardurile emise in țara a urcat la 95,9 miliarde de lei (adica 22,6 miliarde de euro), in creștere cu aproape 9% fața de anul precedent. Exprimat in euro, volumul a scazut insa cu 6%, pe fondul deprecierii de curs.Bancile au derulat pe parcursul anului trecut campanii pentru promovarea plaților cu cardul, bazate in general pe oferirea de bonusuri. Tranzacțiile de retragere de numerar de la ATM - uri au reprezentat si anul trecut cea mai mare parte din operațiuni, cu 84,8 miliarde de lei, respectiv 88% din totalul sumelor rulate.

Ponderea este in scadere ușoara in anul 2010, de la 89% in anul precedent, iar plațile cu cardul la comercianți au insumat 11 miliarde de lei, in creștere cu 17% fața de anul 2010.Numarul cardurilor de debit a coborat anul trecut de la 10,8 la 10,6 milioane. Pe partea de carduri de credit scaderea a fost chiar mai puternica, totalul coborand de la 2,7 la 2,2 milioane de carduri.In cadrul bancii BCR s-a remarcat o creștere a numarului și valorii tranzacțiilor efectuate cu cardul la ATM si POS in 2011. Astfel numarul de tranzacții a crescut cu 9%, in timp ce valoarea acestora a crescut cu 31%, pana la peste 4 miliarde de euro. Ponderea majoritara o reprezinta tranzacțiile la ATM (aproximativ 90%), dar numarul plaților cu cardul la comercianți a crescut mult mai accentuat, cu 27% fata de 2009.

Totodata BCR pune la dispoziția utilizatorilor de carduri cea mai mare rețea de bancomate din țara cu 1.800 de ATM - uri operaționale și are instalate la comercianți peste 15.250 de POS-uri. In cadrul Banc Post s-a remarcat o creștere a numarului și valorii tranzacțiilor efectuate cu cardul la ATM și POS in 2009. Astfel numarul de tranzacții a crescut cu 8%, in timp ce valoarea acestora a crescut cu 32%.

Tabelul nr.5 - Numarul si valoarea tranzactiilor de depunere si retragere de la ATM din tara cu carduri emise in afara tarii

|

Data |

Numar tranzactii de

retragere de numerar de la ATM din tara cu carduri emise in afara

tarii (milioane) |

Numar tranzactii de depunere

de numerar la ATM din tara cu carduri emise in afara

tarii (milioane) |

Valoarea tranzactiilor de

retragere numerar de la ATM din tara cu carduri emise in afara

tara (milioane)

in afara tarii |

Valoarea tranzactiilor de

depunere numerar la ATM din tara cu carduri emise in afara

tarii (milioane) |

|

dec 2011 | ||||

|

martie2010 | ||||

|

febr.2010 | ||||

|

ian.2010 | ||||

|

dec.2009 | ||||

|

oct.2009 | ||||

|

aug.2009 | ||||

|

dec.2008 |

Sursa: BNR

Numarul de tranzactii de depunere de numerar la ATM din tara cu carduri emise in afara tarii, precum si valoarea tranzactiilor de depunere numerar la ATM din tara cu carduri emise in afara tarii este zero. Numarul de tranzactii de retragere de numerar de la ATM din tara cu carduri emise in afara tarii, precum si valoarea tranzactiilor de retragere numerar de la ATM din tara cu carduri emise in afara tarii a avut o evolutie buna, iar in primele luni din 2011 a scazut fata de decembrie 2010.

Astfel, persoanele care au retras bani de la bancomatele (ATM) din țara, insa aveau carduri emise in afara tarii, au realizat tranzacții de 459,49 milioane lei, inregistrand o creștere de 23% in perioada iulie - septembrie 2009, in timp ce retragerile de numerar de la bancomatele din afara tarii cu carduri emise in tara au crescut in trimestrul III cu 22,36%, pana la 322,8 milioane lei. In același timp, retragerile de numerar de la ATM - urile din tara cu carduri emise in tara au reprezentat segmentul cu cel mai mic avans, de doar 8,6% in perioada menționata, pana la 21,07 miliarde lei, insa continua sa dețina cea mai mare pondere in totalul retragerilor cu cardurile. Depunerile de numerar la bancomatele din tara, cu carduri emise in Romania, au ramas in continuare la un nivel destul de scazut, de 716 milioane lei, mai arata datele bancii centrale.

La finele anului 2010 rezultatul agregat al sistemului bancar s-a menținut in zona negativa in care a intrat incepand cu trimestrul II, ca efect al creșterii cheltuielilor cu provizioanele și al deteriorarii profitului operațional. Pierderea nu a fost insa o caracteristica generalizata, fiind localizata indeosebi la nivelul bancilor mijlocii și mici. La finele semestrului I 2011 sistemul bancar a inregistrat rezultate pozitive, profitul operațional, deși mai redus comparativ cu perioada similara a anului anterior, acoperind cheltuieli cu provizioanele in scadere. Se anticipeaza ca profitabilitatea sistemului bancar va ramane redusa pe termen scurt, dat fiind decalajul de timp intre reluarea creșterii economice si manifestarea efectelor favorabile ale acesteia asupra rezultatelor financiare ale sectorului bancar.

Figura nr. 9 - Distribuția cotei de piața a instituțiilor

de credit in funcție de ROA

Profitabilitatea sistemului bancar romanesc a intrat in teritoriu

negativ incepand cu luna mai 2010. Astfel, pentru prima data dupa

1999 sistemul bancar a incheiat anul cu pierdere (516,4 milioane lei) 56, in

principal sub influența costurilor ridicate de provizionare, dar și a

deteriorarii rezultatului din exploatare. Pierderea nu a fost insa o

caracteristica generalizata, cota de piața a bancilor

care au inregistrat pierderi fiind de 21,9 la suta in decembrie 201057. Un numar de 20 de

instituții de credit - majoritatea din categoria bancilor mari

și mijlocii - au raportat profit și in 2010 pe fondul

eficientizarii costurilor operaționale și al restructurarii

portofoliului de credite.

Profitabilitatea sistemului bancar romanesc a intrat in teritoriu

negativ incepand cu luna mai 2010. Astfel, pentru prima data dupa

1999 sistemul bancar a incheiat anul cu pierdere (516,4 milioane lei) 56, in

principal sub influența costurilor ridicate de provizionare, dar și a

deteriorarii rezultatului din exploatare. Pierderea nu a fost insa o

caracteristica generalizata, cota de piața a bancilor

care au inregistrat pierderi fiind de 21,9 la suta in decembrie 201057. Un numar de 20 de

instituții de credit - majoritatea din categoria bancilor mari

și mijlocii - au raportat profit și in 2010 pe fondul

eficientizarii costurilor operaționale și al restructurarii

portofoliului de credite.

Figura nr. 10 - Evoluția rezultatului financiar,

a ROE și a ROA

La nivelul intregului sistem bancar, o schimbare de trend s-a produs in

februarie 2011, de la sfarșitul acestei luni inregistrandu-se profit net.

In cazul principalilor indicatori de profitabilitate (ROE și ROA),

traiectoria descrescatoare a continuat in 2010 pentru al doilea an

consecutiv. La sfarșitul lunii iunie 2011, nivelurile ROE și ROA se

ameliorasera ușor fara de perioada similara a anului

anterior, trecand in teritoriu pozitiv. Cheltuielile nete cu provizioanele

aferente creditelor acordate clientelei nebancare au continuat sa

creasca in semestrul II 2010, reflectand deteriorarea calitații

portofoliului de credite; insa ritmul de formare a provizioanelor s-a

redus spre sfarșitul anului. Incepand cu luna ianuarie 2011, cheltuielile

nete cu provizioanele s-au situat sub nivelul celor inregistrate in perioada

similara a anului anterior.

La nivelul intregului sistem bancar, o schimbare de trend s-a produs in

februarie 2011, de la sfarșitul acestei luni inregistrandu-se profit net.

In cazul principalilor indicatori de profitabilitate (ROE și ROA),

traiectoria descrescatoare a continuat in 2010 pentru al doilea an

consecutiv. La sfarșitul lunii iunie 2011, nivelurile ROE și ROA se

ameliorasera ușor fara de perioada similara a anului

anterior, trecand in teritoriu pozitiv. Cheltuielile nete cu provizioanele

aferente creditelor acordate clientelei nebancare au continuat sa

creasca in semestrul II 2010, reflectand deteriorarea calitații

portofoliului de credite; insa ritmul de formare a provizioanelor s-a

redus spre sfarșitul anului. Incepand cu luna ianuarie 2011, cheltuielile

nete cu provizioanele s-au situat sub nivelul celor inregistrate in perioada

similara a anului anterior.

Atitudinea proactiva a bancii centrale pe linia creșterii rezistenței sistemului bancar la șocuri, alaturi de eforturile aparținand acționarilor instituțiilor de credit in vederea majorarii bazei de capital au asigurat menținerea unui nivel inalt al gradului de adecvare a capitalului bancilor din Romania.

Figura nr. 11 - Evoluția indicatorilor de adecvare a capitalului

Sursa: BNR

In vederea evaluarii nivelului de capitalizare a instituțiilor de credit, banca centrala utilizeaza indicatorul de solvabilitate, ca singur indicator reglementat in prezent pentru acest scop. In perioada parcursa de la precedentul Raport asupra stabilitații financiare, indicatorul de solvabilitate calculat la nivel agregat a variat in jurul valorii de 14 la suta (consemnand un maxim de 15 la suta in decembrie 2010). Din perspectiva limitei minime reglementate (8 la suta), armonizata cu cea aplicabila in prezent in Uniunea Europeana, nivelul menționat este considerat a fi confortabil.

De asemenea, acest nivel asigura bancilor din Romania condițiile pentru indeplinirea cerințelor suplimentare de capital aferente cadrului Basel III (care prevad, printre altele, introducerea a doua segmente adiționale de capital reprezentate de amortizorul fix de conservare a capitalului și de amortizorul de capital anticiclic) ce urmeaza a fi preluate in cadrul de reglementare european prin Capital Requirements Directive IV.

Pentru multe țari, anul 2010 a marcat creșterea eforturilor bancilor pe linia capitalizarii in intenția de a pregati condițiile pentru aplicarea noului cadru de reglementare Basel III, care implica cerințe suplimentare de capital necesare in vederea diminuarii efectelor negative produse de caracterul prociclic al creditarii și previzionarii.

Figura nr.12 - Evoluția comparativa a raportului de solvabilitate intr-o serie de țari din UE

Sursa: FMI - Global Financial Stability Report (aprilie 2011), BNR

In cazul grupurilor bancare mari cu activitate complexa, principalii determinanți care au concurat la creșterea gradului de capitalizare au constat in reținerea profiturilor și majorarea capitalului social, un efect advers avand creșterea valorii ponderate la risc a activelor in trimestrul II 2010.

Noile reglementari vor contribui la creșterea rezistenței sistemului bancar la șocuri in perioadele de declin economic sau in situații de criza. In cadrul eșantionului analizat, Romania se situeaza pe o poziție mediana.

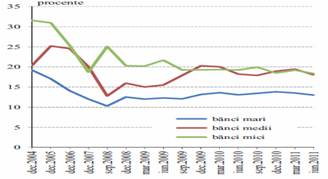

Figura nr. 13 - Evoluția raportului de solvabilitate,

pe grupe de banci, in funcție de nivelul

activelor deținute

Nivelul de capitalizare se menține mai scazut in cazul

bancilor mari, care inregistrau o solvabilitate de 13 la suta in

iunie 2011, situata sub media sistemului, dar confortabil deasupra

pragului prudențial impus in activitatea de supraveghere. Nivelurile

calculate pentru bancile medii și mici sunt apropiate, acestea

beneficiind de o capitalizare superioara (18 la suta in luna iunie

2011).

Nivelul de capitalizare se menține mai scazut in cazul

bancilor mari, care inregistrau o solvabilitate de 13 la suta in

iunie 2011, situata sub media sistemului, dar confortabil deasupra

pragului prudențial impus in activitatea de supraveghere. Nivelurile

calculate pentru bancile medii și mici sunt apropiate, acestea

beneficiind de o capitalizare superioara (18 la suta in luna iunie

2011).

Distribuția bancilor in funcție de nivelul raportului de solvabilitate reflecta un proces de imbunatațire la finele trimestrului I 2011, acesta fiind inceput in urma cu doi ani, ca efect direct al masurilor adoptate de banca centrala.

Numarul bancilor care raportau o

solvabilitate aflata in intervalul 10-12 la suta s-a redus in martie

2011 la doua (de la șase in iunie 2010), iar concentrarea in

intervalul 12-16 la suta s-a accentuat (14 banci in martie 2011

fața de zece in iunie 2010). La finele primului semestru din 2011,

distribuția bancilor era similara celei consemnate cu un an in

urma, fiind influențata de deteriorarea performanțelor

financiare.

Incluzand: banci (persoane juridice romane), sucursale ale bancilor straine si organizatii cooperatiste de credit

Legea nr. 58/1998, Legea bancara publicata in Monitorul Oficial al Romaniei, Partea I, nr. 78/24.02005

Manolescu Gheorghe, Diaconescu Sirbea Adriana, Management bancar, Editura Fundatiei Romania de Maine, Bucuresti, 2001, p.11

|

Politica de confidentialitate |

| Copyright ©

2025 - Toate drepturile rezervate. Toate documentele au caracter informativ cu scop educational. |

Personaje din literatura |

| Baltagul – caracterizarea personajelor |

| Caracterizare Alexandru Lapusneanul |

| Caracterizarea lui Gavilescu |

| Caracterizarea personajelor negative din basmul |

Tehnica si mecanica |

| Cuplaje - definitii. notatii. exemple. repere istorice. |

| Actionare macara |

| Reprezentarea si cotarea filetelor |

Geografie |

| Turismul pe terra |

| Vulcanii Și mediul |

| Padurile pe terra si industrializarea lemnului |

| Termeni si conditii |

| Contact |

| Creeaza si tu |